第二部分:2016年下半年中国房地产市场趋势展望

1. 宏观环境:经济增长面临较大压力,房地产政策环境分化加剧

(1)宏观经济:内生增长动力不足,外贸需求低迷,下半年经济增长承压

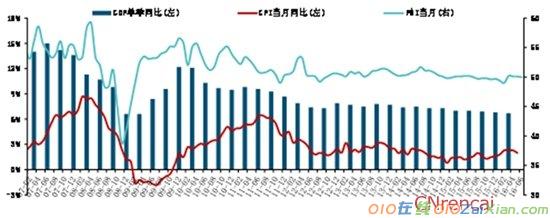

图:2007年至今全国主要宏观指标增速走势

内生增长动力不足,外贸需求低迷,经济发展将面临更大的不确定性。2016年以来国内政策环境宽松,供给侧改革持续深化,但新旧经济增长动力交替过渡,在新型产业经济尚未形成规模效应之前,经济下行压力不减。2016年一季度GDP增速继续放缓,同比增长6.7%,较去年同期收窄0.3个百分点。6月制造业PMI为50.0%,较5月下降0.1个百分点,位于临界点,制造业扩张势头收缓,其中制造业PMI出口订单指数49.6%,再次低于荣枯线,并且英国脱欧加大了欧盟经济体经济下行风险,外贸需求预期持续低迷,出口难见好转。

宏观经济发展的不确定性,将对居民收入、就业等带来一定影响,同时影响房地产行业及上下游产业发展预期。目前国内固定资产投资方面过度依赖基建、房地产,而民营投资活力下降,在内忧外困的背景下,消费乏力,外贸低迷,制造业景气欠佳,市场信心不足,居民收入及就业受到较大影响。在国内新旧产业经济转轨的过程中,国际政治经济环境更加复杂,预计未来我国经济下行压力会更大。对房地产而言,传统上游产业将面临去产能的供给侧改革,经济下行、需求减弱对其影响更明显,而下游服务行业会因为存量房时代的到来,成为整个行业发展延伸的重要方向。

(2)货币信贷环境:整体稳健,其中热点城市信贷政策趋紧预期加强

货币宽松推动热点城市量价高涨,但二季度以来政策有趋紧态势。自2015年下半年以来,深圳、上海、南京、苏州等部分一二线城市市场持续高热,主要得益于宽松的货币信贷政策,首付比例与房贷成本双低促进了需求的快速入市,并且短期供不应求激发了部分投资需求的资金入场,推动市场量价高位运行。另一方面,2016年上半年,热点城市市场的高涨情绪带动部分三四线城市的量价企稳回升,共同推动全国商品房销售指标达到历史高位。从数据表现来看,一季度货币信贷超预期宽松,M2余额同比增速高达13.4%,人民币新增贷款超4.5万亿,同比多增8835亿元;而4、5月份,政策转向,M2增速分别降至12.8%和11.8%,人民币新增贷款分别降至5642亿元和9855亿元,其中4月新增贷款同比降幅高达20%。

当下一二线热点城市的高房价已经脱离基本面的支撑,下半年高位回调是大概率事件,这将加大银行的信贷风险,更严重的可能会触发系统性的金融风险,因此银行将对未来货币信贷政策采取针对性收紧措施,尤其热点一二线城市房地产信贷政策将更加审慎。从二季度货币信贷指标来看,政策调整迹象已经显现,预计下半年信贷政策将在提高首付比例、降低公积金贷款额度、下调利率优惠力度等方面着手调控热点城市的住房市场。

(3)房地产调控:地方因城施策更细化,多元政策继续促进库存去化

因城施策基调下各地政策分化更显著。在经济下行压力仍存、宏观环境不稳定性加剧的背景下,未来中央宏观政策仍将以稳为主,保持经济增长和就业稳定。而当前一线城市成交相对放缓,多数二线及三四线城市库存压力仍严峻,部分热点二线城市成交火热,房价地价领涨,地方政策将更灵活主动,因城施策更细化。部分强二线热点城市及热点区域将迎来更具差异化的政策,房价涨幅过快且已有收紧政策出台的城市或将根据市场情况采取更审慎的价格监控及房地产金融信贷政策,其它未有政策出台的城市为防止价格过快上涨,或也将加强市场监管,促进房地产业平稳健康发展。库存压力仍然较大的多数三四线城市,未来将继续落实优惠政策、推进供给侧改革以加快楼市库存去化,稳定市场预期,改善房地产投资环境,其中进一步推进户籍制度改革、鼓励农民工购房、稳步推进城镇化仍将是政策发力点。

房地产多元化政策推动住房制度改革加快,促进库存去化。各级政府供给侧改革去库存方案中,均提出要推动房地产转型,鼓励多元化发展,未来针对持续推进租赁市场、加快化解非住宅库存也将出台更有力的政策支持。发展住房租赁市场,是深化住房制度改革的重要内容,也是去库存政策的重要组成部分,未来租赁市场相关立法将进一步完善,地方政策也将进一步落实。部分高库存城市将推动商品房库存向租赁房源转化,供应偏紧的城市也将推动各类闲置用房转为住房供应。商办地产等去库存也是各地政策的着力点之一,特别是热点二线城市,在住宅成交火爆的背景下,去库存重点是非住宅商品房。未来中央及地方出台相关政策鼓励商办等非住宅库存去化预期强烈,一方面在住宅供不应求、商办库存过高的城市,调整商住比例,将商办库存向住宅供应转化;另一方面,适当控制商服用地供应规模、允许非住宅项目向新产业、新业态转型,在推动房地产转型促进市场多元化健康发展的同时,化解非住宅库存压力。

2. 市场趋势:下半年市场量价增速将回调,投资、新开工同比表现平稳

总体预测:2016年销售将创新高,投资、新开工同比表现平稳

根据“中国房地产中长期发展动态模型”,结合中国人民大学、中国社科院、北大“朗润预测”等机构对2016年经济环境的预测,参照近期宏观政策走向,对2016年房地产市场提出如下假设:

假设1:宏观经济在结构转型过程中增速放缓,下行压力依然较大;

假设2:货币环境宽松趋稳,中长期贷款基准利率依然维持4.90%,信贷政策差异化;

在满足假设条件、不发生超预期事件的前提下,根据“中国房地产业中长期发展动态模型”,2016年全国房地产市场将呈现“销售面积创新高,投资、新开工平稳恢复”的特点。

全国销售:下半年销售面积同比下降,但全年总量仍创新高

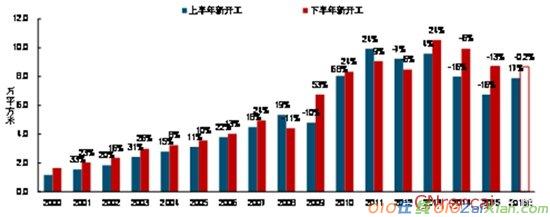

图:2007年至2016年商品房销售面积、销售额上下半年走势

注:图中百分比为同比增速

预计下半年销售面积、销售额同比有所下降。2016年以来,在一二线热点城市的带动下,全国商品房需求持续放量,短期销售均价快速上涨,销售额快速提升。1-5月,商品房销售面积47954万平方米,同比大幅增长33.2%,销售额36775亿元,同比大幅增长50.7%。上半年全国商品房市场的量价齐升主要受益于宽松的政策环境刺激,市场预期向好,各类需求加快释放,销售面积与销售额均达到历史同期最高水平。但部分一二线城市的市场过热不仅积聚了房价泡沫风险,更加大了银行等金融机构的信贷风险,部分城市上半年已经开始对楼市出台收紧调控政策,如深圳、上海限购加码,苏州、南京房价地价“双限”等。展望下半年,热点城市调控政策存收紧预期,需求释放有限,且受去年下半年高基数的影响,下半年销售面积同比下降是大概率事件,预计商品房销售面积同比下降9.3%左右,但全年同比增长,增幅在4.6%-6.6%之间。销售额方面,下半年随着成交面积下降,成交价格增速放缓,预计下半年全国商品房销售额同比下降约4.4%,全年销售额同比增幅在13.3%-15.3%之间。

全国投资开工:下半年投资、新开工同比表现平稳

图:2000年至今商品房屋新开工面积上下半年走势

注:图中百分比为同比增速

预计下半年新开工面积基本持平于去年同期,全年实现7%左右的同比增幅。从历史数据来看,销售面积与新增M2对企业开工量有明显的促进作用。一方面,宽松的货币环境有效刺激了市场需求的回升,企业开工投资信心恢复,2016年1-5月,伴随着销售面积的大幅增长,全国商品房新开工面积同比增速高达18.3%;另一方面,企业融资环境极大的改善为企业提供了充裕的现金流,开工意愿更足,2016年1-5月,房企到位资金同比增速高达16.8%,有效保障了上半年企业的开工进度。展望下半年,货币信贷政策趋稳,新开工增速较上半年会有所下降,但仍将持平于去年同期,且全年新开工面积同比增幅在6.4%~8.4%之间。

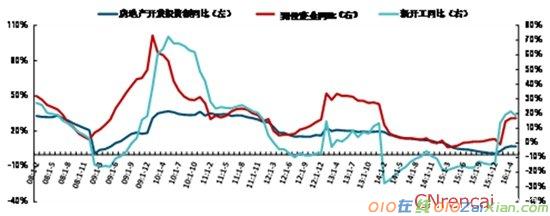

图:2008年至今房地产开发投资额、企业资金来源及新开工同比增速对比

房地产开发投资额受企业资金和新开工同比增速影响较大,预计下半年投资状况保持稳定。2016年以来房地产开发投资增速触底回升,1-5月累计同比增速7.0%,较2015年全年增速提升6个百分点。上半年由于企业回笼资金速度加快,融资环境改善,企业资金充裕,投资意愿增强,房地产开发投资增速明显提升。展望下半年,新开工同比表现平稳,企业资金状况良好,房地产开发投资额将继续保持增长,同比增速约为6.0%,较上半年略有放缓,全年房地产开发投资额同比增速在5.7%-7.7%之间。

3. 关注点:“控风险”与“去库存”,市场分化下的矛盾如何解?

(1)控风险:热点城市风险集聚,警惕市场波动调整

今年上半年,在宽松货币信贷、调控政策环境下,市场预期显著改善、消费者集中入市,导致一线城市及南京、苏州等二线城市房地产市场高热,房价涨幅远超市场承受能力,且杠杆较高,下半年应警惕市场风险。一方面,上半年此类城市成交过热,部分需求被透支,且房价高企,市场观望情绪加重,导致下半年有效需求不足;另一方面,此类城市对于货币信贷政策的反应较为敏感,下半年地方出台针对性的信贷调整政策的可能性较高,将导致市场量价存在一定的调整压力。

高房价及需求透支,导致下半年有效需求不足

价格快速上涨,需求结构改变,市场观望情绪渐浓。2016年上半年,百城新建住宅价格累计涨幅中,东莞、中山、惠州、苏州、南京等7个城市累计涨幅超过20%,厦门、上海、合肥等7个城市累计涨幅介于10%到20%之间。一方面,高房价导致需求结构改变,刚需被挤压,市场需求逐渐以投资为主,如南京、苏州及合肥等城市,大量的投资性需求将难以维系市场的持续发展;另一方面,高房价导致市场观望情绪渐浓,市场购买力不足,需求放缓入市。

成交持续高位导致未来部分需求被透支,下半年量价面临调整。2015年下半年以来,苏州、南京等城市持续高位,下半年存在回调风险。苏州成交自今年4月以来持续下降,二季度同比降幅超过20%,已经呈现回调迹象。而南京、无锡及合肥上半年成交已经达到去年全年的70%、89%和60%,武汉、天津上半年成交占去年全年比重超70%,部分需求已经被透支,应警惕后市需求不足导致量价调整的风险。

热点城市信贷政策收紧预期加强,存量价波动风险

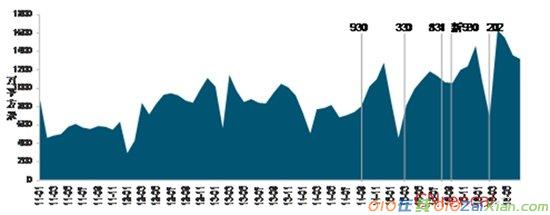

图:2011年1月至2016年6月十大城市商品住宅成交走势

下半年热点城市信贷政策调整预期加强,将导致成交量有所下调。从历史数据来看,热点城市对信贷政策调整更为敏感,主要由于热点城市房价高企,信贷政策变化对购房的资金成本影响较为显著。2014年“930”政策之后,首付比例下降、利率下调,对于购房者资金要求有所降低,需求快速入市,成交快速增加且多个城市创历史新高。今年二季度,苏州信贷政策略有收紧,成交量出现回落。预计今年下半年,部分热点城市将会出台信贷调整政策,如利率优惠取消、二套房首付比例上浮、公积金额度下调等政策,将会导致需求有所下降。

杠杆水平逐渐上升也加大市场风险。杠杆水平变动的快慢是影响房价的重要因素,如果房价上涨是被杠杆所推动,则未来面临的下跌风险较大。上海住户中长期贷款与住户存款的比值自去年初以来增长11.6个百分点,在代表省市中最为显著;其次为江苏,增幅达到8.5个百分点。上半年热点城市的市场调整主要受加杠杆影响,与实际需求基本面有所脱节。预计在未来政策有所调整下,热点城市楼市将会出现波动。

2016年下半年,对于热点城市而言,出现信贷政策调整的可能性较大,且高杠杆、高房价及需求透支,均将导致市场出现波动。开发商应警惕下半年的市场波动风险,把握市场节奏,谨慎拿地,合理销售,保证企业销售回款和资金流。

(2)去库存:三四线城市住宅库存仍待解,二线城市非住宅库存规模显著

今年以来,去库存效果不断显现,截至今年6月底,20个代表城市商品住宅出清周期降至7.7个月,较2014年9月(“930”政策出台)缩短10.4个月。但是,不同类别城市分化较大,一二线热点城市商品住宅库存压力已基本释放,部分二线及三四线城市库存仍相对较高。细分市场结构失衡,非住宅市场,尤其是部分二线城市的商办市场库存压力更大。去库存仍任重道远,政策需继续细化,盘活存量资产是关键。

三四线库存形势仍然严峻

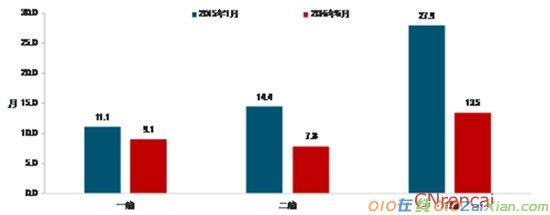

图:2015年1月及2016年6月各级代表城市 商品住宅库存消化时间对比

短期来看,部分三四线城市仍面临较高的库存压力。根据中国指数研究院监测数据显示,一线城市受到上海、深圳成交回落影响,商品住宅库存消化时间延长至9.1个月,较一季度有所延长,但仍处于较低水平。二线代表城市降至7.8个月,主要源于合肥、南京、苏州等城市市场热度较高,库存消化时间降至5个月以内。三四线代表城市为13.5个月,在各类城市中仍最高,其中,江阴、东营、湛江等城市的库存消化时间在20个月以上。

中长期来看,部分二线城市及多数三四线城市库存压力仍较高。土地消化时间反映中长期库存情况,一线城市住宅用地平均消化时间仅1.1年,其中深圳不足一年;二线城市库存消化时间在2.8年左右,整体处于合理水平,但沈阳、长春等城市去化压力较大;三四线城市整体土地存量较高,平均消化时间约4.3年,部分城市在5年以上,中长期去化压力显著。

预计下半年,三四线城市去库存仍持续推进,“人口的城镇化”仍为去库存的重要途径,部分三四线城市在宽松政策刺激下,市场成交量平稳回升。而部分二线城市商业地产库存仍高企,预计下半年,各地政府将进一步出台政策推动商业地产库存去化,如盘活现有资产,打通不同业态之间的转换通道等。针对开发企业而言,下半年应抓住契机,加快库存去化进程,保证资金回流,助力企业的中长期发展。

更多相关文章推荐:

1.上海市关于房价的民生民意调查报告

本文来源:http://www.010zaixian.com/gongwen/diaochabaogao/472405.htm